地址:泰州市姜堰经济开发区

电话:17766026919

邮箱:1907913533@qq.com

传真:0523-88151068

网址:http://www.jspydl.com

彭澎:光伏资产证券化三大要点

一边是光伏装机量猛增,一边是资金迟迟不肯入场,光伏行业陷入融资困境。为破题绿色行业“融资难、融资贵”,去年9月,央行等七部委联合印发《关于构建绿色金融体系的指导意见》,全面部署中国绿色金融体系。在政策的支持下,无论是金融机构还是具有实力的光伏电站开发商,都开始从不同的角度切入电站融资这一领域,并积极探索适合该行业的融资模式。

相对于其他融资方式来说,资产证券化具有融资周期较长、融资成本较低以及可优化企业资产负债结构等优势,受到大多数光伏企业的青睐。那么,在实现光伏资产证券化的过程中,需要解决哪些难题?在“2017光伏电站运维新思路、新方法、新技术研讨会”上中国循环经济协会可再生能源专委会政策研究室主任彭澎就此做了详细讲解。

一、光伏存量资产现状

2016年,我国光伏发电累计装机容量77.42GW,全年发电量662亿千瓦时,占我国全年总发电量的1%。若按照平均8元/w计算,存量资产规模超过6000亿,预计2017年全年发电的现金流在补贴拖欠的情况下也能超过500亿,如果补贴不拖欠超过1000亿。

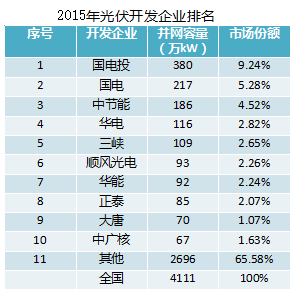

这些资产现在又在谁的手中?根据水电水利设计规划总院公布的2015年与2016年光伏开发企业排名(数据或与大多数公司年报略有差异),可以看出集中光伏资产持有呈现以下三个特点:

第一,光伏资产持有逐步开始集中。从榜单中可以看出,其他中小型企业的市场占有率有所下降,2015年持有占比为65%,2016年下降至53%,光伏资产持有日趋集中。这就意味着持有方必须具备匹配的金融融资能力。另外,伴随着金融市场的收紧,考验持有方融资能力的时刻到了,去年有些开发商冲得很猛,今年补贴拿不到,加上利率上升,压力会加大。

第二,民营企业持有比例仍然在上升。2015年前十名光伏开发企业中,民营企业较少,到2016年中利腾晖、协鑫、晶科等均有上榜且持有量很大。不容忽视的是,对国有企业来讲,特别是五大发电集团可以拿到全社会平均最低的融资成本,对电站资产证券化未必感兴趣。但民营企业融资成本普遍较高,对低成本的融资有更加迫切的需求。因此,通过合理的资产筛选标准把合格资产和略差资产区别开,可以让优质资产获得更低的融资成本。

第三,电站交易活跃,统计数据滞后。2016年榜单出现了大型EPC企业,这说明电站的交易依然非常活跃。与前两年以前端交易为主不同的是,现今电站交易已集中于建成之后。电站建成后带来另外一个问题,就是电站质量的评判,选择公认的第三方或标准,降低透明度在未来也是非常关键的。

二、光伏资产证券化的重点

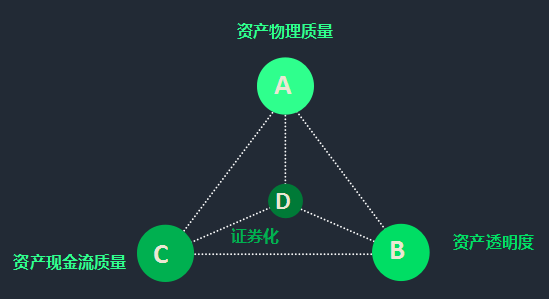

关于光伏资产证券化,投资人关注的重点有三方面:一是资产物理质量,是指电站能不能按照预期发电,这取决于使用的设备以及施工质量等;二是资产透明度,需要有公信力的机构为电站数据做信用背书;三是资产现金流质量,取决于电站能否达到预期的发电量。

为了实现光伏电站资产证券化,需要解决以下问题:

一、电站物理质量互信度较低。虽然电站可以拿出一两个审核报告,但是银行等金融机构可能不认可这个审核报告。

二、光伏资产估值方法仍需研究。在完全不同的情况下,光伏资产估值究竟采用哪种方法更加合理?这将是以后研究的重点。

三、集中地面和分布式现金流各有难点。影响集中式地面电站资金流的主要是补贴拖欠,而对于分布式光伏项目,虽然不存在限电、补贴拖欠的问题,但是由于项目建设在业主的屋顶上,所发电量需要卖给业主获取电费收益,因此屋顶业主的信誉、企业经营的稳定性等风险都会影响到项目运营期的现金流。

若要解决上述问题,需要放在资产证券化的流程中去研究:

第一点,一级市场首先标准化。通过国家光伏发电数据监控平台提供长周期的实时数据报告。

第二点,合理的估值。结合电站的物理质量以及它所在区域现金流的不同,通过研究出来的估值方法为业主和投资人提供双方都能接受的合理估值。

第三点,二级市场资产包。通过合理估值做成更加标准的资产包放到二级市场,可以是绿色债券,也可以是以SPV为特殊载体的绿色ABS产品。